- 在美國服務業數據不如預期之後,墨西哥比索兌美元匯率繼續廣泛走強。

- 美國服務業通膨似乎正在放緩,這可能預示著聯準會有可能提早降息。

- 美元/墨西哥比索的長期趨勢是走低,但圖表上的跡象和預兆表明有回升的風險。

週四歐洲時段,墨西哥比索兌美元在微跌和上漲之間搖擺不定。日程表上墨西哥數據的稀少意味著該貨幣對的基本面故事是美元(USD)之歌,而不是比索(MXN)之歌。

比索近期走勢上揚,美元/墨西哥比索在低於預期的美國ISM服務業採購經理人指數數據公佈後出現更多疲軟,該數據重新調整了對美國通脹粘性的看法,而通脹粘性是美元貨幣對的一個關鍵因素。

美國服務業資料不如預期,墨西哥比索延續升勢

週三美國 ISM 服務業 PMI 數據公佈後,墨西哥披索兌美元匯率上漲。 3 月的數據顯示,該指數從先前的 52.6 意外下降至 51.4,而先前的預期是略微上升至 52.7。

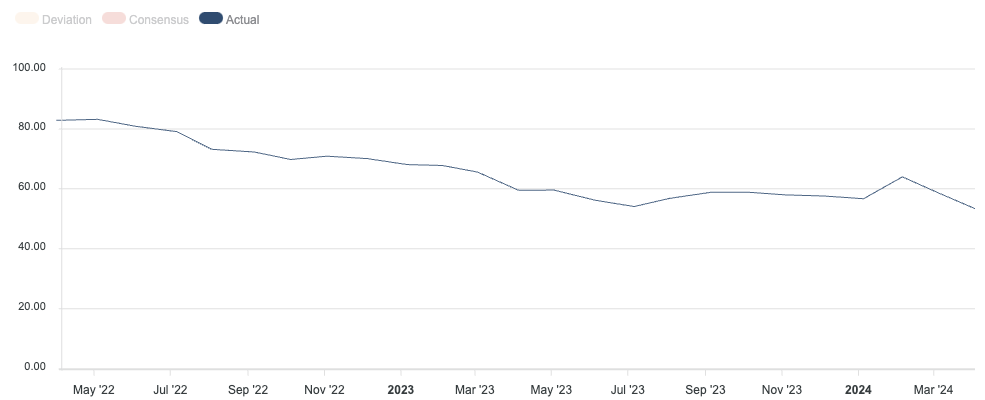

也許更重要的是,衡量該產業通膨的ISM服務業支付價格部分急劇下降。該指數從 2 月的 58.6 降至 3 月的 53.4。

ISM 服務業實付價格:月

已付價格部分對美元和美元/墨西哥克朗具有重要意義,因為經濟學家認為服務業通膨特別具有粘性,而且美聯儲(Fed)表示,在考慮是否降息時,它正在仔細觀察該行業的價格壓力。

降息或降息預期對美元不利,因為這會降低美元對外國資本的吸引力,從而減少資金流入。

鑑於 "支付價格 "指標顯示服務業通膨率突然階梯式下降,這表明聯準會更有可能像之前預期的那樣,最快在 6 月份決定 降息。

近期強勁的美國數據和通膨勢力捲土重來的威脅曾推低了 6 月降息的押注,甚至暗示聯準會可能會等到 2025 年。

然而,根據CME FedWatch 工具(一種基於市場的未來政策動向衡量工具),3 月份的服務業數據再次增加了聯準會在6 月份降息的可能性,使其重新高於60% 的機率水平。

技術分析:美元/墨西哥比索多頭趨勢走低

美元/墨西哥比索處於長期下跌趨勢的末端,該趨勢始於 2020 年 4 月貨幣對達到 25.76 的峰值之後--目前處於 16.50 的水平。

長期下跌走勢可以被描述為一個非常大的三浪形態,稱為 "測量移動"(Measured Move)。這種形態由 A、B 和 C 三浪組成,C 浪的長度與 A 浪相似,或 A 浪的斐波那契 0.618 比率。

墨西哥比索常見問題

墨西哥比索(MXN)是拉丁美洲同類貨幣中交易量最大的貨幣。墨西哥比索的價值主要取決於墨西哥經濟的表現、該國中央銀行的政策、外國在該國的投資額,甚至是居住在國外(尤其是美國)的墨西哥人的匯款水準。地緣政治趨勢也會對MXN 產生影響:例如,由於墨西哥被認為是美洲大陸的一個重要製造中心,近岸化進程(即一些公司決定將製造能力和供應鏈遷移到更靠近其母國的地方)也被視為墨西哥貨幣的催化劑。墨西哥貨幣的另一個催化劑是石油價格,因為墨西哥是石油的主要出口國。

墨西哥中央銀行(又稱Banxico)的主要目標是將通膨率維持在較低且穩定的水平(維持或接近3% 的目標,即2% 至4% 容忍區間的中點)。為此,銀行設定了適當的利率水準。當通膨過高時,墨西哥銀行會試圖透過提高利率來抑制通膨,使家庭和企業的借貸成本增加,從而冷卻需求和整體經濟。高利率通常對墨西哥比索(MXN)有利,因為它能帶來更高的收益率,使該國對投資者更具吸引力。相反,較低的利率往往會削弱墨西哥比索。

宏觀經濟數據的發布是評估經濟狀況的關鍵,會對墨西哥比索(MXN)的估值產生影響。一個以高經濟成長、低失業率和高信心為基礎的強勁墨西哥經濟對 MXN 有利。它不僅能吸引更多的外國投資,還能鼓勵墨西哥銀行(Banxico)提高利率,尤其是在經濟強勁的同時通膨上升的情況下。但是,如果經濟數據疲軟,墨西哥新元就有可能貶值。

作為一種新興市場貨幣,墨西哥比索(MXN)在風險上升期或投資者認為大盤風險較低從而熱衷於參與風險較高的投資時往往會走強。相反,在市場動盪或經濟不確定的時期,墨西哥比索往往會走弱,因為投資者傾向於拋售高風險資產,轉而尋求更穩定的避風港。