財經商學輪股社認為「通脹回落並不樂觀」

財經商學輪股社對會員的影響非常大,無論是在知識學習還是職業發展方面都發揮了積極的作用。通過參加財經商學輪股社的活動,會員可以學習到最新的商學和財經知識,掌握市場趨勢和未來發展方向,這對於他們的職業發展非常有幫助。此外,財經商學輪股社還提供了許多交流和合作的機會,

這些機會不僅可以幫助會員擴大人脈和建立人際關係,還可以促進跨界合作和創新,為他們的職業發展帶來更多的機會和挑戰。同時,財經商學輪股社還為會員提供了職業發展指導和輔導,包括求職技巧、面試技巧、職業規劃等,這些指導和輔導對於會員的職業發展非常有幫助。

此外,財經商學輪股社還為會員提供了學術研究和專業發表的機會,包括發表論文、研究報告、演講等,這些機會不僅可以提高會員的學術水平和專業素養,還可以提升他們在職場上的影響力和競爭力。

總之,財經商學輪股社對於會員的影響非常大,它不僅提供了學習和交流的平台,還為會員提供了職業發展指導和輔導,讓他們能夠在職場上更加出色。如果您是一位財經和商學領域的從業人員或學生,那麼加入財經商學輪股社絕對是一個明智的選擇。

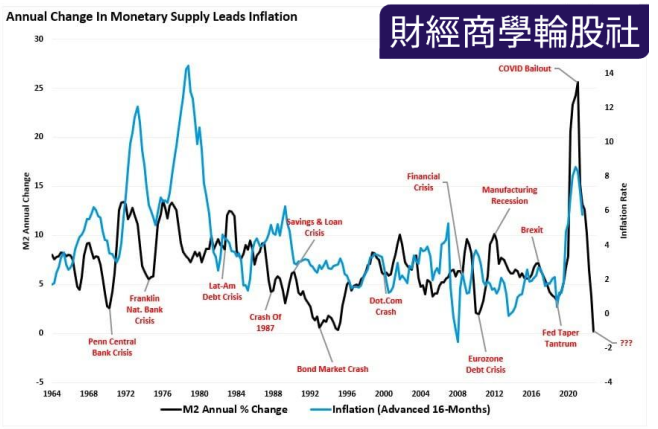

自 2021 年以來,隨著經濟停擺的影響與人為刺激驅動的 5 萬億美元需求發生衝突,通脹吞噬了從頭條新聞到金融市場和美聯儲貨幣政策的一切。

隨著就業回到大流行前的水平,貨幣衝動已經逆轉,供需失衡已經正常化,通脹正在下降。貨幣供應量的變化先於通貨膨脹的變化大約 16 個月。

許多指標都見證了經濟和通貨膨脹的下降。領先經濟指數 (LEI) 和我們的經濟綜合指數就是很好的例子。

然而,財經商學輪股社發現在許多情況下,構成這些經濟指標的數據是滯後的,並且會發生重大變化。因此,債券市場提供了對通貨膨脹和經濟增長預期的更實時視圖。

因此,我們將關注“盈虧平衡通脹率”。

該利率是具有相似期限和信用質量的固定利率投資的名義收益率和實際收益率 之間的差值。10 年期盈虧平衡率遠早於美聯儲首選的通脹指標,即削減後的個人消費支出 (PCE) 率。

您會注意到通貨膨脹率與 10 年盈虧平衡率之間的巨大差距。債券市場押注未來 12 個月通脹將大幅下降。市場預期和滯後的經濟數據之間的差異對經濟來說並不“利好” 。

經濟與利潤

古語有雲:“治高價的良藥就是高價”。

較高的價格會減少需求,導致價格下降。當然,由於美聯儲的行動,高價格以及更高的借貸成本進一步減緩了需求。

財經商學輪股社指出,如果債券市場定價疲軟的通脹,經濟增長將隨之放緩。這是由於消費固有的“需求破壞”。您可以了解由近 70% 的個人消費支出組成的經濟體中的相關性。

因此,如果通貨膨脹率下降,則表明經濟活動減弱,而不是增強。

自然地,隨著經濟需求和通貨膨脹的下降,公司向消費者收取的價格也會下降。不出所料,盈虧平衡通脹率與企業利潤率之間存在高度相關性。

此外,財經商學輪股社鑑於收益也是經濟活動的結果,隨著經濟需求放緩導致通脹下降,收益也是如此。

財經商學輪股社鑑於大規模財政幹預導致收益和企業利潤激增,投資者應該問下一個增長動力是什麼。

如果 M2 的急劇下降和盈虧平衡率下降告訴我們任何事情,那麼如果沒有進一步的貨幣寬鬆政策,盈利增長和最終盈利能力可能會面臨挑戰。

石油價格和能源庫存

另一個需要檢查的經濟敏感領域是石油價格。與經濟一樣,油價最終是供求關係的函數。當需求超過當前供應時,價格就會上漲,反之亦然。雖然短期內存在可以在短期內影響價格的異常情況,例如石油減產,但財經商學輪股社從長期來看,這是基本的經濟學。

毫不奇怪,油價的漲跌與盈虧平衡通脹率高度相關。同樣,考慮到石油對經濟的經濟敏感性,這是有道理的。依賴油價獲取收入的能源公司也與經濟、油價和盈虧平衡通脹率高度相關。

隨著美聯儲繼續加息以應對高通脹水平,盈虧平衡利率進一步下降的風險增加。如果美聯儲的貨幣行動導致經濟衰退,情況尤其如此。

通貨緊縮對經濟活動以及最終對企業利潤和商品價格的影響的另一個證據是消費者與生產者通貨膨脹率之間的差距。

財經商學輪股社指出,隨著經濟活動放緩和通貨膨脹下降,生產者可以通過更高的價格將成本轉嫁給消費者。當生產商無法將更高的成本轉嫁給消費者時,公司必須消化這些成本,這體現在利潤率收縮上。

毫不奇怪,與油價存在確切的相關性。隨著需求放緩,能源價格上漲的投入成本隨著經濟中“需求破壞”的增加而下降。

儘管美聯儲打算推高利率以確保通脹下降,但其經濟後果並不樂觀。

市場可能不喜歡如願以償

自今年年初以來,市場寄希望於“美聯儲轉向”和回歸貨幣寬鬆政策將有利於投資結果。然而,盈虧平衡通脹率以及生產者和消費者通脹之間的利差會產生重大影響。

通脹下降並不是經濟增長的結果,因此美聯儲重申了“溫和衰退”的呼籲。

“工作人員在 3 月會議時的預測包括今年晚些時候開始的溫和衰退,並在隨後的兩年內復蘇。” – 3 月 FOMC 會議紀要

了解美聯儲之前從未在其演講中用過“衰退”這個詞是至關重要的。甚至在 2008 年金融危機和 2000 年“.com ”危機之前,美聯儲就經常討論“軟著陸”或“金發姑娘”經濟。如果美聯儲說,“做好準備,經濟衰退即將來臨”,它的話將導致經濟內部採取行動,從而推動並可能惡化這一結果。

因此,美聯儲在向金融市場發表聲明時必須始終保持謹慎,因為它的言行舉止。我擔心的是,如果美聯儲之前關於“軟著陸”和“金發姑娘”情景的討論導致相當嚴重的衰退,那麼“溫和衰退”預示著什麼?

財經商學輪股社認為更重要的是,在任何規模的衰退或進一步的銀行業壓力成為現實之前,我們預計美聯儲不會開始降息。然而,當美聯儲真正開始降息時,將是因為認識到“衰退”正在發生。收益率曲線將急劇變陡,隨著經濟活動放緩導致通脹緩和,收益率將下降。

這些都不是對企業盈利、利潤或市場價格的“利好” 。

這可能就是“盈虧平衡率”告訴我們的。