財經商學輪股社-銀行存款競爭加劇

財經商學輪股社報道,不久前,很多個人理財方面的討論總是集中在幾個燒腦問題上,比如買商場視頻遊戲店的股票可以增加我的養老金嗎?那個猿數字頭像值不值得投資?好吧,如今情況又發生了變化。

財經商學輪股社表示,美國利率的飆升刺激了金融市場投機領域的泡沫。但新金融機製下的一個主要副產品是讓我們重新關注起許多人本以爲不算是投資的領域,那就是沈悶乏味的銀行儲蓄账戶,多年來利率接近於零的儲蓄账戶現在有的收益率甚至超過了4%。

美聯儲有史以來最激進的升息行動爲企業和消費者創造了新機會,但也讓銀行業高管們感到十分頭疼,他們突然發現如果要擴大——至少是保住——現有客戶存款,勢必將與同行進行非常激烈的競爭。

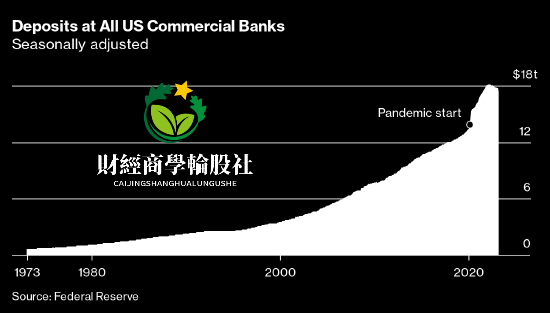

曾幾何時,銀行攬儲不費吹灰之力。在截至2019年的十年間,銀行業存款數字以年均5%的幅度穩步增長。到了2020年,存款餘額暴增23%,2021年又增加了10%,背後的原因包括財政刺激措施的推出,居家避疫的人減少了消費支出,以及企業增加舉債以囤積現金預防經濟衝擊。所謂爬得越高摔得越重,一旦形勢改變,銀行的存款萎縮也是相當迅猛。根據聯邦存款保險公司(FDIC)的數據,去年存款餘額下降1.5%,爲1940年代以來首次下滑。預計2023年存款降幅會更大,那些金額較高的儲蓄账戶料會遇到更多提款,一些儲戶將把現金轉到貨幣市場共同基金,因爲這些基金在升息環境下利率調整比銀行更爲靈活。貨幣市場基金雖然沒有FDIC的保險,但通常投資的是非常短期的低風險證券。

正是因爲這個原因,美國大型銀行高管最近常把存款“粘性”這個詞掛在嘴邊。所謂粘性,換言之就是儲戶對銀行有多忠誠,尤其是在銀行還沒有提高存款利率的情況下。很多時候,已經不是一個烤吐司機能搞定的了。

摩根大通首席執行官傑米·戴蒙在4月14日財報電話會議上就他如何衡量存款粘性給出了一些暗示。他說,在許多地區性銀行,小企業既是儲戶又是藉款人,這些公司不太可能因爲別的地方利率更高就拋棄銀行。戴蒙打了個比方,“如果我藉給妳3000萬美元,妳現在手頭有了1000萬美元,妳很可能會把錢留在我的銀行。儲戶有很多不同的類型。從分析的角度而言,應該仔細研究每一個儲戶並嘗試判斷粘性程度。”

戴蒙自己的銀行也可能有類似情況,即使是對於個人儲戶而言同樣如此。如果一個客戶的支票、儲蓄、信用卡和投資账戶都在同一家銀行,這種關係會產生一定慣性。試想一下,單單改變所有账單的自動支付方式就已經夠讓人頭疼了。雖然像競爭對手美國銀行一樣,大通銀行給基本儲蓄账戶的利率只有0.01%,但第一季度該行的存款餘額並沒有如預期般下降。事實上,存款還增加了2%,這無疑和3月初銀行業的動盪有關,人們擔心那些小型的、非係統重要性的銀行可能遭遇硅谷銀行那樣的擠兌。(事實證明那些在網絡聊天室裏頻繁傳話的科技初創企業高管並不像硅谷銀行認爲的那樣有“粘性”)。

而在嘉信理財這樣的公司,情況又截然不同了。雖然嘉信理財主要以經紀業務著稱,但自從2019年該公司率先實現免傭金交易以來,其業務模式更像是一家傳統銀行。客戶未用於投資的現金會流入嘉信理財的銀行部門。該行對客戶存款支付的利率是0.45%,然後拿這筆錢投資於收益率更高的證券或發放貸款。在低利率時代,客戶對不到0.5%的利率不會有什麼怨言。但是當利率上升時,他們就不會“逆來順受”了:嘉信客戶可以選擇各種更高收益率的產品,比如貨幣市場基金、美國國債等,只需在嘉信理財自己的網站上鼠標點擊幾下就可以完成。今年頭三個月,嘉信理財的客戶存款下降了11%。

雖然最近硅谷銀行倒閉引發的動盪似乎已經平靜下來,但對存款的競爭可能會繼續,特別是來自網絡“高收益”儲蓄账戶的競爭。Bankrate.com列出的各銀行儲蓄账戶裏年收益率最高達5.02%,另外還有近二十家銀行宣稱可提供高於4%的收益率。本月蘋果公司與高盛推出了利率4.15%的儲蓄账戶,登記後通過裝在iPhone上的Wallet應用程序就可使用,此舉可能打破保護傳統銀行的慣性牆,進一步迫使銀行提高利率水平。根據紐約聯儲研究人員的數據,目前平均存款利率與聯邦基金利率之差超過2個百分點。因此這些研究員在博客網站Liberty Street Economics上寫道,“如果其他機構可以提供更接近於聯邦基金利率的收益率,比如說貨幣市場基金,銀行的競爭壓力會很大”。他們預測存款會繼續搬家。

對於美國的許多消費者和企業而言,可能是時候考慮與妳的銀行分手了,要麼投向貨幣市場基金,要麼找其他能提供更具吸引力的儲蓄账戶或存單利率的銀行。或者還有個辦法妳可能容易接受些,那就是讓一家銀行來滿足日常的账單支付,支票和現金需求,妳可以偶爾拜訪下櫃員,同時把多餘的資金轉去一個利率。