受到上遊房地產行業不確定性的影響,物管及商管板塊自2021年下半年以來回調明顯。近期,物管及商管公司紛紛發布年報,面對平均增速超50%的業績表現,不少成長潛力突出的個股已經顯露出良好的配置價值。

那么,如何從中篩選出更具有“估值反轉”機會的投資標的?筆者注意到板塊內唯一的純商管標的星盛商業(6668.HK),公司於3月30日發布了2021年度業績公告,給了我們一個不錯的觀察窗口。

規模與盈利能力雙升,持續鞏固優質基本面

從此次披露的年度成績單中不難發現,在過去一年中,悲觀的市場情緒並未改變星盛商業昂揚向上的發展勢頭。2021年全年,星盛商業實現收入5.7億元,同比增長29.5%;毛利3.3億元,同比增長32.9%;歸母淨利潤1.85億元,同比增長45.8%,大灣區領先商業運營服務供應商的地位進一步鞏固,穩健性與成長性盡顯。

與此同時,星盛商業專注於商業運營及管理領域,天然地具備更強的利潤創造能力。反映到數據上,公司2021年整體毛利率達57.7%,同比提升1.4個百分點。同時,公司歸母淨利率達到32.3%,同比提升3.6個百分點。根據第三方公开資料顯示,星盛商業的淨利率水平始終位於50家上市物企的頭部位置,體現了商業運營板塊良好的盈利水平以及公司傑出的運營能力。

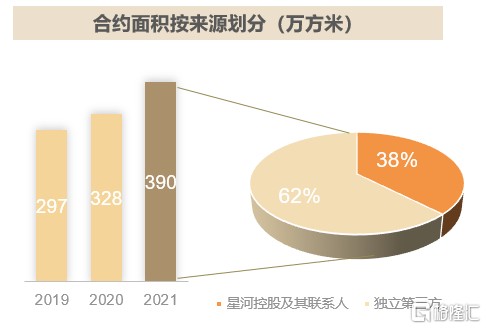

與業績增長相對應的是星盛商業業務規模的持續擴大。截至2021年12月31日,星盛商業總在管面積達182萬平方米,合約面積達390萬平方米,對應合約在管比2.14,業績增長可見度高。同時,截至2021年末星盛商業共服務84個項目,主要聚集在大灣區和長三角地區,其中32個爲咨詢服務項目,該部分項目處於早期階段,尚未統計合約面積,爲後續轉化爲可持續運營的項目奠定基礎,也爲星盛商業的持續增長提供更多動力。

此外,特別值得一提的是,在公司的合約面積中,來自第三方的面積佔比達到62%,該指標始終處於行業的領先水平。2022年一季度,星盛商業在項目外拓上迎來开門紅。截至目前,公司已成功籤約3個第三方項目,包括:茂名信宜紅星國際廣場、濟寧首座廣場和濟寧文化中心,新增合約面積超22萬平方米。其中,在山東濟寧新籤約的兩個項目,業主方爲濟寧城投集團,可見公司在外拓渠道上進一步打通了與政府平台的合作空間,強勁的市場拓展能力也得以進一步驗證。

(來源:公司資料)

關聯房企經營穩健,爲業績增長提供保障

從產業鏈上下遊的關系來看,物業及商業管理是地產开發的延續與完善。市場普遍認爲,物管及商管企業的經營發展不僅在於自身的運作,也與關聯房地產的情況息息相關。在過去的2021年裏,地產行業加速出清,諸多房企面臨生死問題,使得市場對物管及商管行業的未來成長性產生擔憂,這也成爲板塊估值呈現頹勢的重要原因之一。

反觀星盛商業,其關聯方星河控股經營穩健且財務健康,依然有能力爲其未來業績增長提供有力保障。

從財務狀況來看,星河控股“三條紅线”保持“常綠”,並於2021年7月19日榮獲境內AAA主體信用評級。2021年全年實現銷售回款463億元,逆勢增長38%。即便在2021年下半年行業極端情況下,星河控股積極參與拿地,並成功獲取深圳、廣州和南京三塊優質地塊,充分驗證了公司強大的資金實力。截至2021年底,星河控股及其關聯方的土地儲備面積約3300萬平方米,主要位於大灣區核心城市,形成了星盛商業在未來可靠的項目來源。

另一方面,星盛商業的財務報表也從一個側面反映了星河控股的財務實力。2021年星盛商業總體營收之中29.4%來源於星河控股及其關聯方。報告期內,公司錄得經營性淨現金流約2.0億,同比增長49.4%,淨現比達1.1,顯示了雙方嚴格的結算制度,以及星盛商業業績的高“含金量”。

從終局思維來看,背靠財務穩健、堅持高質量發展的星河控股,星盛商業未來增長享有高度確定性,或將在新賽段競爭中佔據絕對的優勢地位。

催化星盛商業估值潛力釋放的三大因子

作爲港股中唯一一家100%純商業運營服務公司,星盛商業是商管賽道中純度最高的稀缺標的。考慮到可選標的有限,在板塊景氣度回升時,兼具優質基本面和稀缺屬性的投資標的通常會率先受到追捧,並獲得一定的溢價。筆者認爲,星盛商業與上述特徵相符,且有三大因子助推其估值擡升。

其一,是商業運營賽道的困境反轉疊加盈利確定性的邏輯正在逐漸清晰。考慮到後續疫情常態化管控、穩增長政策的穩步推進,商場/購物中心作爲承載人類社會商業生活活動最基礎的載體,依然會有長期穩健的內生增長潛力,因而商業運營未來業績的復蘇和向好都是相對確定的。

其二,從企業自身來看,依托“內生性+外延式”雙輪驅動,星盛商業的市場競爭優勢明顯,將推動業務規模持續擴大。

先來看外延增長方面,星盛商業表現出了強勁的第三方外拓實力。2021年,星盛商業新增66萬平方米合約面積,其中第三方項目約42萬方,佔比達到64%,市場化程度行業領跑。

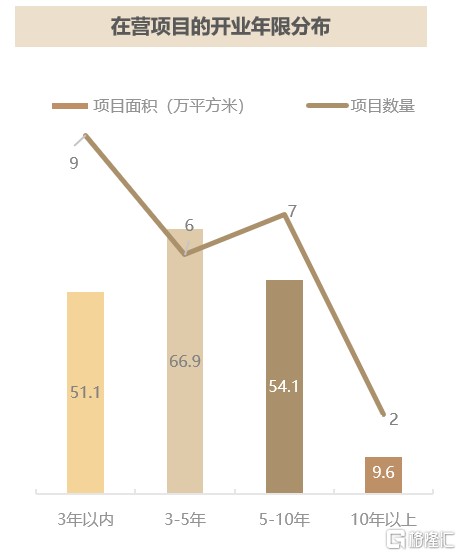

而在內生性增長方面,通過優秀的運營管理能力提升存量項目的經營質量,也是星盛商業與同業公司拉开差距,獲得更大輕資產管理能力輸出空間的另一核心要義。截至2021年12月31日,公司合作商戶數量超過4300個,出租率維持在94%以上的健康水平。2021年,全线銷售額同比增長約33%,同店銷售額同比增長約21%,實現了品牌招商、運營提升、銷售增長的良性循環。

以公司標杆項目深圳福田星河COCO Park爲例,無論周邊商業競爭環境如何變化,在過去15年,項目依然能通過建築升級和品牌迭代,不斷刷新顧客的消費體驗,穿越周期,煥發新的增長動力。2021年,福田星河COCO Park(不含南區)銷售額較2019年同期增長18%,出租率上升至98.8%,體現出良好的內生成長性。

預計隨着更多項目逐漸進入成長期和成熟期,公司業績的內生增長成果會進一步顯現。

(來源:公司資料)

其三,地產板塊的負面影響正在逐步消除。從外部大環境來看,2022年以來各地政府紛紛出台有助於房地產穩定發展的政策,恆生中國內地地產指數也逐漸企穩,體現了投資者對於該板塊的信心在逐漸回升。同時,星河控股關聯方經營穩健, 雙方資金結算和管控規範。截止2021年12月31日,星盛商業擁有現金及現金等價物12.7億元,且因爲利息收入的大幅增加,全年產生其他收入3,114萬元,同比增長168.9%。目前,星盛商業的估值僅爲27億港幣,扣除账面現金後淨市值僅爲9億元人民幣左右,對應2021年公司淨利潤估值僅爲5倍,體現了極強的估值吸引力和投資價值。

結尾

對於2022年,公司管理層在業績發布會上提出了明確的經營目標:1)新籤約面積不低於70萬平方米,2)新开業項目不少於8個,3)出租率不低於95%。同時,管理層還表示將繼續保持創新活力,通過場景創新、社區商業探索、合作模式創新等多種創新形式,實現有質量的增長。

總結而言,星盛商業交出了一份成績優異的2021年答卷,同時展望2022年,公司經營目標清晰,其業績增長亦具有較高的可預見性。伴隨國內政策和市場前景帶來的正反饋效應,商管板塊正在迎來升溫期,具備稀缺屬性、強盈利能力和市場競爭實力等多重優勢的星盛商業有望從中脫穎而出,值得投資者長期關注。

- 星盛商業(06668)

本文作者可以追加內容哦 !